最近A股市场以震荡为主,很多投资者迫切希望找到优质的底仓品种作为“定海神针”。什么样的产品能担负起底仓重任呢?我们觉得至少要具备配置均衡、风险收益比高、回撤控制能力强等品质。

根据上述标准,跟踪宽基指数的量化增强基金就是较好的选择。这类宽基指数代表了A股核心资产,不会剑走偏锋,中长期有望获得较好收益。其覆盖的行业和个股范围较广,也为量化增强策略提供了运作空间。

我们注意到,除了沪深300、A500等传统宽基指数外,中证全指指数开始成为量化增强基金锚定对标的新宠。去年以来,以泓德基金、博道基金、国金基金为代表的量化新势力开始瞄准中证全指指数,纷纷发行对应的量化增强基金。这背后有何原因,中证全指指数有何优势?下面来为大家详细介绍一下。

一、中证全指指数作为底仓对标指数的优势

中证全指是属于全市场指数,由沪深北交易所符合条件的股票和存托凭证组成样本,成份股数量超过5000只,涵盖了A股超过90%的上市公司,成份股总市值占A股总市值的比例超95%,堪称A股市场的“全景图”。和传统宽基指数相比,中证全指指数作为锚定基准具有以下一些优势。

1、风险收益比更优

2019年以来,相较于上证指数、沪深300、中证500等其他宽基指数,中证全指的中长期收益率处于较高的水平,年化收益率高于上证指数、沪深300,年化波动率低于中证500,具有较高的夏普比率,在承担单位总风险时能获得较高的超额回报。(来源:Wind,截至2025.12.9)

图表1:代表性宽基指数业绩指标对比

来源:Wind,截至2025.12.9

2、选股自由度更大

对于主要在对标指数成份股范围内选股的量化增强策略而言,中证全指成份股数量远多于一般的宽基指数。对标该指数,能够使策略获得更高的选股自由度,避开指数外选股的风险(比如跟踪误差过大、超额回撤等)。

3、避开结构性踏空风险

中证全指覆盖全部中证一级、全部中证二级行业和93个中证三级行业,行业、风格、市值的覆盖度较全面。该指数行业配置均衡,第一大行业占比未超过15%。在A股市场风格轮动加剧的背景下,对标中证全指的量化增强策略可有效化解风格或板块轮动的风险。

整体上看,中证全指行业和个股的配置均衡分散,在Beta端解决了投资者短期对风格切换的担忧。同时,选股域较宽,能充分发挥量化模型的选股优势,提供获取更多阿尔法的可能。凭借“全市场覆盖+多维度分散+高自由度+避免踏空风险”等优势,中证全指指数越来越成为锚定A股整体价值、争取长期稳定超额收益的利器。

二、对标中证全指的量化基金分析

目前对标中证全指的量化基金中,泓德智选启航混合成立的时间较早(2024年3月)。基金经理是李子昂,美国哥伦比亚大学理学硕士,拥有12年资管从业经历,目前还担任泓德基金智能投资部负责人。李子昂在神经网络模型研究方面具有丰富经验,擅长将AI应用到量化投资领域。他管理泓德智选启航已经超过一年半,在对标中证全指的同类基金中跑出了较为明显的超额收益。

2025年之后,越来越多的基金公司开始认识到中证全指的价值。博道中证全指指数增强基金、国金中证全指指数增强基金等产品相继成立。

博道中证全指指数增强和国金中证全指指数增强都是2025年9月成立。由于运行时间相对较短,超额收益还不明显。其中博道中证全指指数增强的基金经理杨梦注重或缺长期相对稳定的超额收益,通过方法论、因子来源等方面的均衡,力求实现穿越牛熊、穿越风格周期。

国金中证全指指数增强的基金经理为马芳,她始终努力寻求超额收益与跟踪误差的平衡,通过“多策略”选股模型、组合优化等技术手段,力争在紧跟指数的基础上实现超额收益。

三、泓德智选启航率先发现“富矿”,超额收益比较稳定

整体上看,市场上对标中证全指的量化增强基金中,泓德智选启航成立时间较早、运行时间较长,策略有效性和业绩能见度较高。

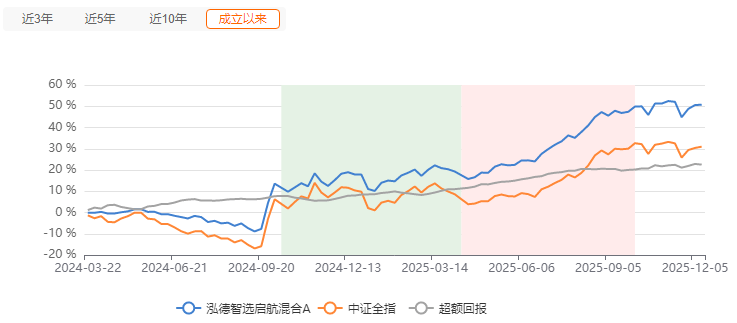

泓德智选启航于2024年3月19日成立,是业内较早发现和挖掘中证全指这座“富矿”的产品。基金经理李子昂自产品成立时开始管理,至今任职回报为50.75%,分别跑赢同期中证全指、沪深300指数19.78%和23.15%,超额收益能力突出。(来源:Wind,截至2025.12.9)

图表2:泓德智选启航混合A业绩走势

来源:Wind,截至2025.12.9

近两年,国内资本市场环境复杂多变,为量化策略的实施带来不小的挑战。在此背景下,泓德智选启航展现出了较强的适应性,该基金自成立以来每个季度都跑赢了业绩比较基准。这一成绩表明该基金超额收益比较稳定,也印证了基金经理的扎实功底。(来源:基金定期报告,2024年2季度至2025年3季度)。

通过各方面的研究和分析,我们发现泓德智选启航能有如此不错表现,得益于李子昂对标指数的选择、“AI+量化”策略的运用、专注Alpha挖掘等方面。

李子昂的“AI+量化”策略具有较好的市场适应性。最根本的原因在于,其借助AI可以提升模型迭代效率,可以从各种非线性特征和逻辑中构建出新的模型。用AI深度学习方式可以实现因子挖掘和因子合成的过程,更好地处理高频数据,提取信噪比更高的信息,挖掘尚未被市场注意的隐含的因子的Alpha。这些都与传统量化模型形成差异化布局。

整体上看,李子昂在管理泓德智选启航时,将中证全指作为选定的“锚”,“AI+量化”作为获取超额收益的“帆”,快速迭代模型、深入挖掘新因子,保持获取阿尔法能力的稳定性和有效性。

四、结语

当前A股长期向好逻辑已形成清晰脉络,政策(政策托底态度明确)、估值(估值处于合理区间)、盈利(经济修复趋势确立)、资金(中长期资金入市引导政策持续落地)四大因素共振构成“安全垫”。不过对于中途的短期波动我们也要谨慎应对,比如市场在3900点、4000等关键点位的资金博弈,对国内重磅会议、美联储降息等事件预期变化,均可能引发板块轮动加速、资金调仓行为加剧。

在这种时期,底仓型品种的选择和配置非常重要,其不仅需要具备穿越震荡的韧性,更要能在市场分歧中锚定长期收益方向。本文介绍的对标中证全指的产品,融合了被动投资、AI、量化等优势,有望帮助大家一举将贝塔收益和阿尔法收益收入囊中,平稳度过短期风浪,是穿越周期的一种可靠选择。

声明:基金、基金投顾组合的研究、分析不构成投资咨询或顾问服务,本账号发布的言论仅代表个人观点,不作为买卖的依据。基金投资有风险,基金及基金投顾组合的过往业绩不预示其未来表现,为其他客户创造的收益,并不构成业绩表现的保证。基金投顾业务尚处于试点阶段,基金投顾试点机构存在因试点资格取消不能继续提供服务的风险。敬请认真阅读相关法律文件和风险揭示声明,基于自身的风险承受能力进行理性投资。